8月已毕,财报竞发。光伏A股上市公司上半年的成绩单究竟如何?

经过对25家A股光伏企业半年报的统计,可以发现光伏企业大多数业绩都很很拿得出手:利润为正的为21家,占比为84%。其中增长幅度最大的为科华恒盛,同比增长579.93%(利润额2.77亿元)

光伏业绩的普遍向好,得益于上半年中国光伏市场的火热。根据国家能源局数据统计,2017 年上半年国内新增光伏发电装机容量24.4GW,同比增长9%,其中光伏电站17.29GW,分布式光伏 7.11GW,同比增长2.9倍。

在这样的大背景下,光伏企业有钱赚、有肉吃,也就不足为奇、可以理解了。

在这25家企业中,有一家企业盈利能力尤其强,其一家利润总额比排名其后的三家企业的总和还要多。这家企业是何方神圣?它就是全球最大的单晶产品制造商——隆基股份。

据隆基股份8月29日晚发布的2017年中报显示,上半年公司实现营业收入 62.76 亿元,净利率为19.5774%,实现归属于母公司的净利润 12.36 亿元(同比增长 43.60%)。相比最大的多晶路线代表企业保利协鑫同期10.5%的净利率(协鑫集成0.49%净利率,微利状态),单晶路线代表企业隆基股份同期净利率超出9个百分点,这显示出单晶企业更为强劲的竞争力。尤其在竞争更加激烈时,竞争力更强的企业将有更大的回旋余地,假设成本不变,单多晶价格同时降低15%,竞争结果会如何?

隆基股份是如何做到的?“赚钱王”是如何炼成的?

上半年业绩亮眼:这四大方面功不可没

对于今年630之后市场的预判,很多业内专家都只呼“大跌眼镜”。很多人对 630 以后的产业景气度和产品价格走势都偏悲观,但实际情况是远好于预期,需求继续高涨、单晶硅片价格甚至较 Q2 末有所回升。

这样子的好事情,对隆基股份的市场销售是绝对的利好。今年上半年,公司组件出货量 2188MW,同比猛增了137%。其中,外销1259MW(同比增长44%),自用 796MW(同比增长15 倍)。

不仅组件销量高,高价格、高附加值也带来很优厚的利润率。隆基股份成本端价格稳步下降,硅片、组件环节非硅成本分别同比下降18%和23%,令公司Q2单季综合毛利率分别达到40%和35%以上,再创近年来新高,Q2单季净利润同环比分别上升34%和81%。这样的毛利润率,在光伏行业是一个“恐怖”的数字,要知道绝大多数的光伏企业毛利率仅仅是十位数或个位数。

这一切,与隆基股份在研发投入上的持续加大不无关系。

对单晶技术的“死磕”,令公司稳固甚至进一步拉开领先优势:公司上半年研发投入 4.44 亿元,占收入比例 7.1%。持续大手笔的研发投入将稳固甚至进一步加大公司的领先优势,公司毛利率较主要竞争对手中环股份的领先优势从 2016 年的 15 个百分点进一步扩大到今年上半年的约 19 个百分点。

对于其上半年的良好业绩表现,隆基股份总结称:公司积极把握行业发展契机,紧紧围绕年度经营目标,发挥技术成本管理优势,继续保持稳健快速发展的良好势头。

下半年再战江湖:单晶的好日子还有多久?

实际上,隆基股份的良好业绩,与市场对单晶产品的集体性转向联系紧密。在很多地方,单晶产品甚至是“一片难求”,单晶市场今日之火热,这也是多晶厂商们当初所无法想象的事情。但是,市场的潮水已经转变了流向,谁又能逆流而行呢?

隆基股份表示,为缓解单晶产品供应紧张,一方面确保现有产能开足马力生产,另一方面加快推动新建扩建的项目进度。

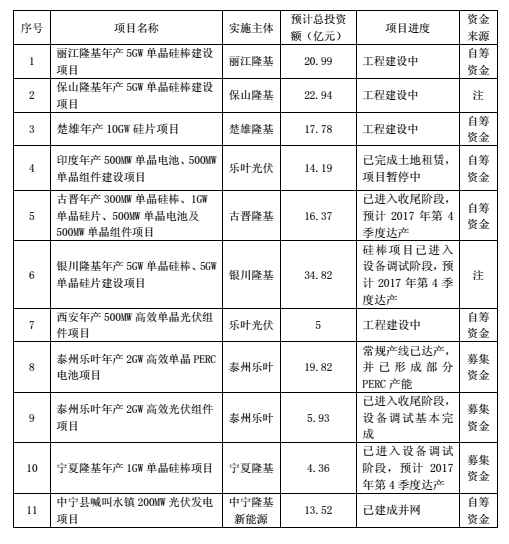

具体来说,银川隆基年产 5GW 单晶硅棒项目和宁夏隆基年产 1GW 单 晶硅棒项目进入设备调试阶段,古晋隆基年产 300MW 单晶硅棒、1GW 单晶硅片、500MW 单晶电池及500MW 单晶组件项目已进入收尾阶段,预计均会在 2017 年第四季度全面达产;保山隆基年产 5GW 单晶硅棒项目和西安年产 500MW 组件项目的厂房建设正加速推进。

这些重大项目的加速推进,将进一步稳固隆基股份的“单晶龙头”地位。隆基股份发布的数据显示:公司2017年单晶硅片产能将达到12GW,2019年将达到20GW;2017年单晶组件产能达到6.5GW,2019年达到10GW。这样的产能规模,将让任何追赶者“无地自容”。

随着单晶产品产能扩张步伐加快,供需将逐渐平衡,下游客户将迎来红利,单晶性价比将会进一步提升。

FR:新华网

索比光伏网 https://news.solarbe.com/201709/01/118055.html